Verrechnungspreise in Polen im Jahr 2025 – Schwellenwerte, Grenzwerte und Dokumentation

Verrechnungspreise in Polen im Jahr 2025 sind ein Thema, das sowohl für Steuerbehörden als auch für Unternehmen, die Transaktionen mit verbundenen Unternehmen durchführen, weiterhin im Mittelpunkt steht. Die diesbezüglichen Vorschriften sind von entscheidender Bedeutung für die Wahrung der finanziellen Transparenz, die Vermeidung von Auseinandersetzungen mit den Steuerbehörden sowie die Minimierung des Sanktionsrisikos. Im Jahr 2025 sehen die Vorschriften weiterhin strenge Dokumentationspflichten und sehen bei Verstößen gegen diese Pflichten erhebliche Strafen vor. Aus diesem Grund entscheiden sich viele Unternehmen dafür, professionelle Unterstützung im Bereich der Verrechnungspreise in Anspruch zu nehmen.

In diesem Artikel:

Verrechnungspreise – wen betreffen die Vorschriften?

Die Vorschriften zu Verrechnungspreisen betreffen kontrollierte Transaktionen einheitlicher Art zwischen verbundenen Unternehmen – sowohl im Inland als auch grenzüberschreitend. Die Dokumentationspflicht entsteht, sobald die in den Vorschriften festgelegten Transaktionswerte überschritten werden. Ziel der Dokumentation ist es, nachzuweisen, dass die Preise unter Marktbedingungen festgelegt wurden, wie sie zwischen unabhängigen Unternehmen vereinbart worden wären.

Neben Standardtransaktionen liegt besonderes Augenmerk auf Geschäftsvorgängen mit Unternehmen aus sogenannten Steueroasen, für die niedrigere Schwellenwerte gelten und zusätzliche wirtschaftliche Begründungen erforderlich sind.

Mehr erfahren:

- Steuerparadiese, die nicht in das Verzeichnis der Länder und Gebiete mit schädlichem Steuerwettbewerb aufgenommen wurden – Bekanntmachung des polnischen Finanzministers vom 8. März 2025

- Neue Liste der Länder und Gebiete mit schädlichem Steuerwettbewerb

Schwellen- und Grenzwerte für die Dokumentation im Jahr 2025

Die Dokumentationsschwellen werden separat für jede Transaktion einheitlicher Art und separat für die Kosten- und die Einnahmenseite festgelegt.

| Transaktionsart | Dokumentations-schwelle |

|---|---|

| Warenlieferung | PLN 10 000 000 |

| Finanztransaktion | PLN 10 000 000 |

| Dienstleistung | PLN 2 000 000 |

| Sonstige | PLN 2 000 000 |

Für Transaktionen mit Unternehmen in Steueroasen:

- 2 500 000 PLN -Finanztransaktion

- 500 000 PLN – sonsitige Transaktionen

Wie wird der Transaktionswert ermittelt?

Je nach Art der Transaktion kann dies der Kapitalwert (Darlehen, Kredite), der Nennwert (Anleiheemission), der Garantiebetrag (Bürgschaften), zugeordnete Erträge/Kosten (ausländische Betriebsstätten) oder der für die jeweilige Transaktionsart angemessene Wert sein.

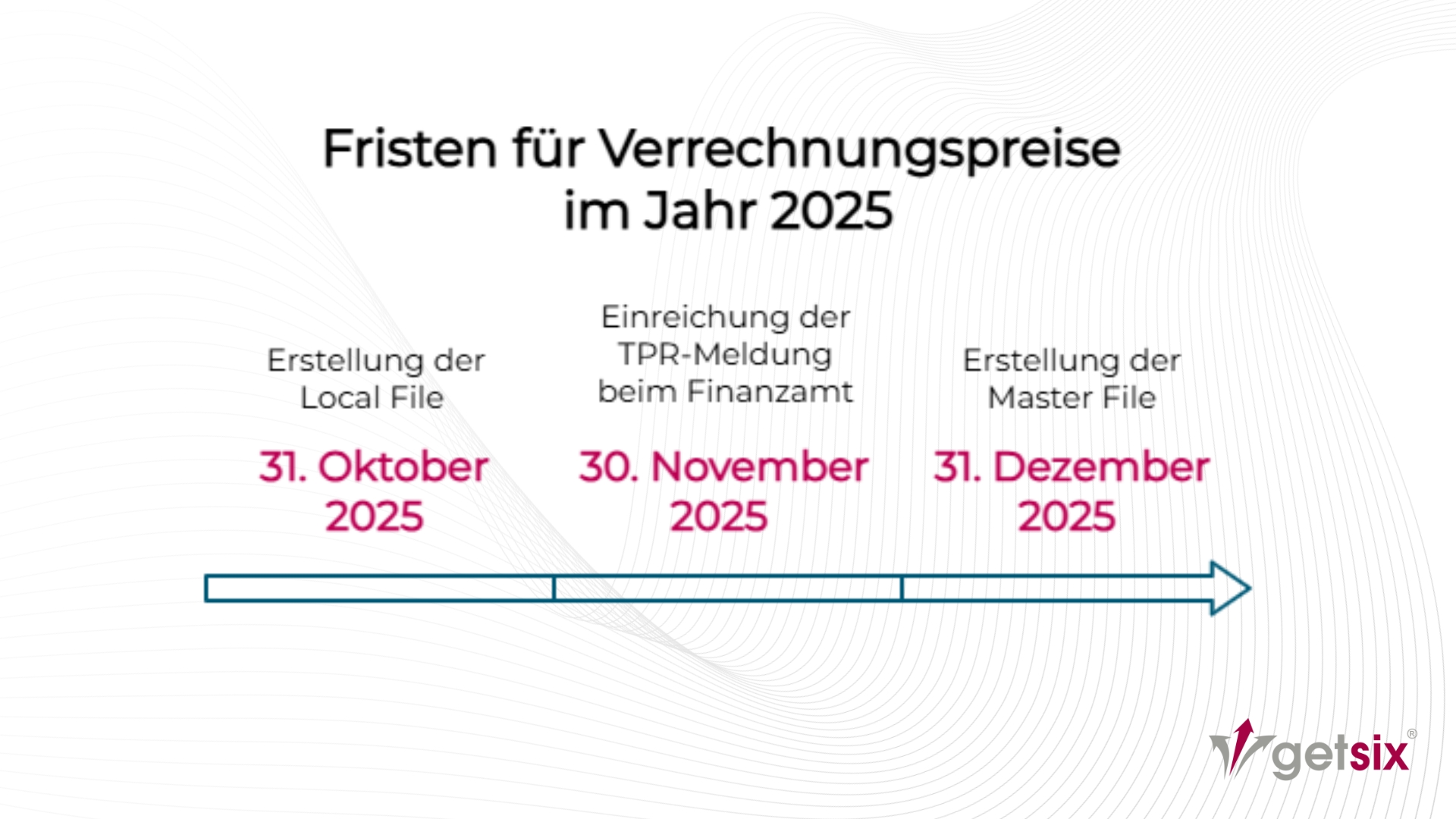

Fristen für Verrechnungspreise in Polen im Jahr 2025

Für Steuerpflichtige mit einem Kalenderjahr als Steuerjahr gelten folgende Fristen:

- 31. Oktober 2025 – Erstellung der Local File (lokale Verrechnungspreisdokumentation)

- 30. November 2025 – Einreichung der TPR-Meldung (Transfer Pricing Report) beim Finanzamt

- 31. Dezember 2025 – Erstellung der Master File (für Unternehmensgruppen mit konsolidierten Umsätzen über 200 Mio. PLN)

Für Unternehmen, deren Steuerjahr nicht mit dem Kalenderjahr übereinstimmt – entsprechend bis zum Ende des 10., 11. und 12. Monats nach Ablauf des Steuerjahres.

Elemente der lokalen Verrechnungspreisdokumentation

Verrechnungspreise im Jahr 2025 erfordern, dass die lokale Dokumentation unter anderem Folgendes enthält

- Detaillierte Beschreibung des verbundenen Unternehmens

- Beschreibung der Transaktionen (Funktionen, Risiken, Vermögenswerte)

- eine Vergleichs- oder Konformitätsanalyse

- Beschreibung der Preisermittlungsmethode

- Finanzinformationen

- Wirtschaftliche Begründung für Transaktionen mit Unternehmen in Steueroasen

Die Dokumentation ist gemäß den aktuellen Vorschriften elektronisch zu erstellen und aufzubewahren.

Befreiungen von der Dokumentationspflicht

Nicht jede verbundene Transaktion im Jahr 2025 erfordert die Erstellung einer Dokumentation. Ausnahmen gelten unter anderem für:

- Transaktionen zwischen polnischen verbundenen Unternehmen ohne steuerlichen Verlust

- Bestimmte Finanztransaktionen und Dienstleistungen mit geringem Mehrwert unter Erfüllung der Safe-Harbour-Bedingungen,

- Bestimmte Kostenabrechnungen mit nicht verbundenen Unternehmen ohne Aufschlag,

- Für Kleinst- und Kleinunternehmen ist eine Befreiung von der Verpflichtung zur Erstellung einer Vergleichsanalyse oder einer Konformitätsanalyse vorgesehen, jedoch nicht von der gesamten Local File-Dokumentation

Sanktionen bei Verstößen gegen die Vorschriften

Die Nichteinhaltung der Transferpreisverpflichtungen im Jahr 2025 hat schwerwiegende Folgen:

- Fehlende Local File – Geldstrafe bis zu 720 Tagessätzen (abhängig vom Mindestlohn)

- Fehlerhafte Angaben im TPR – Geldstrafe bis zu 720 Tagessätzen

- Fehlen der Master File – Risiko zusätzlicher Sanktionen und Prüfungen

Wie bereit man sich auf die Verrechnungspreise im Jahr 2025 vor?

- Analysieren Sie die Dokumentationsschwellen

- Stellen Sie die wichtigsten Dokumente zusammen

- Erstellen Sie eine zuverlässige Vergleichsanalyse

- Erstellen und überprüfen Sie den TPR sorgfältig

- Planen Sie einen Zeitplan

Überprüfen Sie zunächst, ob Ihre Transaktionen die in den Vorschriften festgelegten Grenzwerte überschreiten. Beachten Sie, dass der Wert für jede einheitliche Transaktion separat und jeweils getrennt für die Kosten- und die Ertragsseite ermittelt wird. So vermeiden Sie, dass die Dokumentationspflicht unerwartet eintritt.

Sammeln Sie sämtliche Daten und Unterlagen zu den Transaktionen: Verträge, Rechnungen, Preisberechnungen, Beschreibungen des Transaktionsgegenstands sowie wirtschaftliche Analysen. Diese bilden die Grundlage für die Erstellung Ihrer Local File- und TPR-Dokumentation.

Die Überprüfung der Marktkonformität der Preise ist ein wesentlicher Bestandteil der Dokumentation. Die Benchmarking-Analyse oder Konformitätsanalyse sollte auf aktuellen Daten basieren und an die Besonderheiten Ihrer Branche angepasst sein. Eine gut vorbereitete Analyse kann dazu beitragen, dass die Preise von den Steuerbehörden nicht beanstandet werden.

Der Transfer Pricing Report muss vollständig mit den Angaben in der Local File-Dokumentation übereinstimmen. Selbst kleinere Unstimmigkeiten können eine steuerliche Prüfung auslösen, daher ist es ratsam, den Bericht vor dem Versand intern zu überprüfen.

Schieben Sie die Erstellung der Dokumentation nicht auf den letzten Drücker. Legen Sie Zwischenfristen für jede Phase fest – von der Datenerfassung über die Analyseerstellung bis zur abschließenden Prüfung. Durch vorausschauendes Arbeiten minimieren Sie das Risiko von Fehlern und Stress aufgrund von Zeitdruck.

Die Erstellung der Verrechnungspreisdokumentation erfordert Zeit, Präzision und fundierte Kenntnisse der aktuellen Rechtsvorschriften. Je früher Sie mit den erforderlichen Maßnahmen beginnen, desto größer ist die Chance, Fehler und Sanktionen zu vermeiden. Kontaktieren Sie uns, um sich umfassende Unterstützung und steuerliche Sicherheit zu sichern.

Die Verrechnungspreise bleiben im Jahr 2025 eines der wichtigsten Elemente steuerlicher Prüfungen in Polen. Entscheidend ist nicht nur die Einhaltung der Fristen, sondern auch die sorgfältige Erstellung einer rechtssicheren Dokumentation. Durch ein angemessenes Prozessmanagement, einschließlich einer vergleichenden Analyse und der Einhaltung des Fremdvergleichsgrundsatzes, lassen sich hohe Strafen und Streitigkeiten mit den Steuerbehörden vermeiden.

Rechtsgrundlage:

- Verordnung des Finanzministers vom 29. August 2022 über die Informationen zu Verrechnungspreisen im Bereich der Körperschaftsteuer (GBl. 2022, Pos. 1934)

- Verordnung des Finanzministers vom 29. August 2022 über die Informationen zu Verrechnungspreisen im Bereich der Einkommensteuer (GBl. 2022, Pos. 1923)

Wenn Sie Fragen zu diesem Thema haben, oder zusätzliche Informationen benötigen, zögern Sie bitte nicht, uns zu kontaktieren:

ABTEILUNG KUNDENBETREUUNG

ELŻBIETA

NARON-GROCHALSKA

Head of Customer Relationships

getsix® Gruppe

***